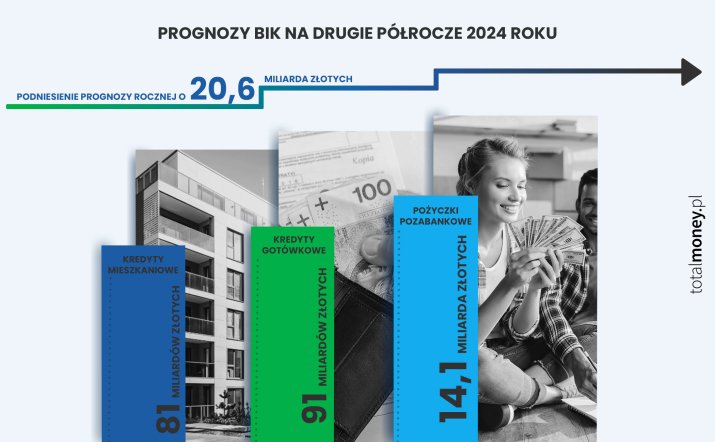

Pierwsze półrocze 2024 roku przyniosło znaczące zmiany na polskim rynku kredytowym. Wzrost zdolności kredytowej oraz poprawa jakości spłat zobowiązań wskazują na to, że Polki i Polacy coraz pewniej poruszają się w świecie finansów. Raport Biura Informacji Kredytowej (BIK) pokazuje dynamiczny rozwój w zakresie wartości zaciąganych kredytów i pożyczek pozabankowych, co skłoniło BIK do podniesienia prognoz dotyczących akcji kredytowej na cały 2024 rok o 20,6 miliarda złotych. Eksperci z Totalmoney.pl przyjrzeli się tym danym i przygotowali analizę trendów, które mogą wpływać na nasze codzienne decyzje finansowe.

Do końca czerwca 2024 roku, łączne zadłużenie Polek i Polaków z tytułu kredytów oraz pożyczek pozabankowych wzrosło do 747 miliardów złotych – to aż o 23 miliardy więcej niż w grudniu 2023 roku. Eksperci Totalmoney.pl zauważyli, że zainteresowanie kredytami, szczególnie mieszkaniowymi i gotówkowymi, znacząco wzrosło.

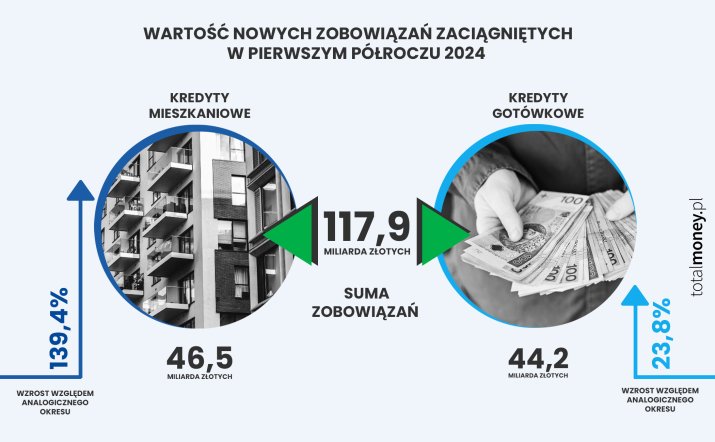

Wartość nowych kredytów udzielonych w pierwszym półroczu 2024 roku wyniosła 117,9 miliarda złotych, z czego największy udział miały kredyty mieszkaniowe (46,5 miliarda złotych) oraz gotówkowe (44,2 miliarda złotych). Wzrost wartości kredytów mieszkaniowych o 139,4% oraz kredytów gotówkowych o 23,8% w porównaniu z analogicznym okresem poprzedniego roku wskazuje na to, że Polki i Polacy coraz chętniej sięgają po zewnętrzne finansowanie, by realizować swoje cele – czy to zakupu mieszkania, czy też spełnienia innych marzeń.

Fot. mat. prasowe

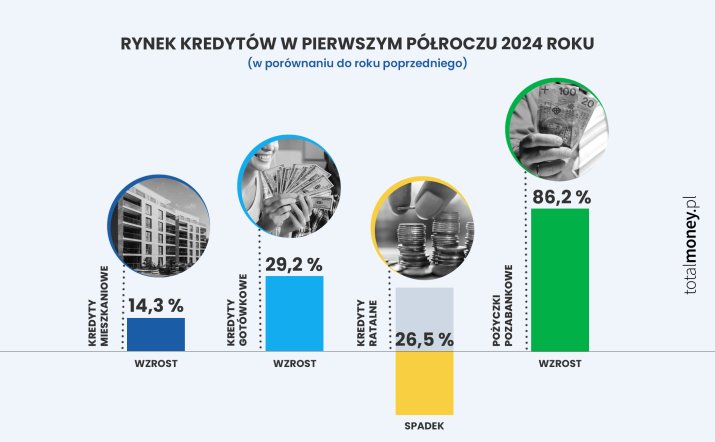

Rynek kredytów mieszkaniowych w pierwszej połowie 2024 roku utrzymał się na wysokim poziomie, mimo braku nowego programu wsparcia dla kredytobiorców. Program „Bezpieczny Kredyt 2%” znacząco wpłynął na wartość udzielonych kredytów mieszkaniowych, stanowiąc 28,5% całego portfela tych zobowiązań. Warto podkreślić, że średnia kwota kredytu mieszkaniowego w czerwcu 2024 roku osiągnęła rekordowe 421,2 tysiąca złotych – to o 14,3% więcej niż rok wcześniej.

Jednak prognozy BIK sugerują, że drugie półrocze może być bardziej wymagające dla tego segmentu rynku. Spadek popytu na kredyty mieszkaniowe może wynikać z oczekiwania na nowy program wsparcia kredytobiorców. Mimo to stabilizacja stóp procentowych i rosnące wynagrodzenia mogą nadal sprzyjać utrzymaniu zdolności kredytowej na wysokim poziomie.

Jakość obsługi złotowych kredytów mieszkaniowych jest obecnie bardzo wysoka, co potwierdza spadający Indeks Jakości kredytów mieszkaniowych, który na koniec czerwca 2024 roku wyniósł 1,01%.

Wartość udzielonych kredytów gotówkowych w pierwszym półroczu 2024 roku wyniosła 44,2 miliarda złotych, a ponad połowa tej kwoty pochodziła z kredytów powyżej 50 tysięcy złotych. Warto zauważyć, że kredyty powyżej 100 tysięcy złotych zanotowały dynamiczny wzrost o 41,2%, a te z przedziału 50-100 tysięcy złotych – o 29,2%.

Także w Totalmoney.pl zauważamy znaczący wzrost zapytań o kredyty gotówkowe w wyższych kwotach. Trafia do nas też więcej wniosków o kredyty w kwocie powyżej 50 tys. zł niż w 2023 r. - podkreśla Maciej Kazimierski z Totalmoney.pl.

Jednym z powodów rosnącej popularności wysokokwotowych kredytów gotówkowych jest konsolidacja istniejących zobowiązań. Uproszczenie zarządzania finansami poprzez zmniejszenie liczby rat do spłaty oraz uzyskanie korzystniejszych warunków spłaty sprawiają, że Polki i Polacy coraz częściej sięgają po wyższe kwoty finansowania.

Fot. mat. prasowe

Rynek kredytów ratalnych w Polsce odnotował w pierwszej połowie 2024 roku znaczący wzrost. Wzrost wartości o 28,5% rok do roku wynika głównie z popularności zakupów z odroczonym terminem płatności oraz ofert kredytów na 0% RRSO. Dane BIK pokazują, że Polacy chętnie korzystają z tej formy finansowania, co w dużej mierze wynika z wygody oraz elastyczności, jaką oferują takie rozwiązania.

Raty 0% w sklepach sprzedających sprzęt AGD i RTV, a także coraz popularniejsze płatności odroczone (BNPL, czyli kup teraz, zapłać później) oferowane przez fintechy i banki, to jedne z głównych narzędzi, z których korzystają świadome finansowo Polki. Trzeba jednak pamiętać, że zaciągnięte zobowiązania należy spłacać terminowo – przypomina Maciej Kazimierski z Totalmoney.pl.

Segment pożyczek pozabankowych także zanotował imponujący wzrost w pierwszym półroczu 2024 roku. Wartość finansowania udzielonego przez firmy pożyczkowe wzrosła do 10,2 miliarda złotych, co stanowi wzrost o 86,2% w porównaniu z analogicznym okresem ubiegłego roku. Coraz większa liczba Polek i Polaków decyduje się na pożyczki powyżej 5 tysięcy złotych, które stanowią prawie połowę wszystkich udzielonych pożyczek. Poprawia się również jakość spłacanych pożyczek pozabankowych, co jest efektem bardziej rygorystycznych procedur oceny zdolności kredytowej klientów przez firmy pożyczkowe. Coraz więcej osób wybiera pożyczki z dłuższym okresem spłaty, co pozwala na lepsze zarządzanie finansami i unikanie problemów ze spłatą zobowiązań.

BIK, na podstawie wyników z pierwszego półrocza 2024 roku, podniosło prognozy dotyczące akcji kredytowej na cały rok o 20,6 miliarda złotych. Przewiduje się, że wartość kredytów mieszkaniowych wyniesie 81 miliardów złotych, a bankowych kredytów gotówkowych – 91 miliardów złotych. Z kolei wartość pozabankowych pożyczek gotówkowych może wzrosnąć do 14,1 miliarda złotych.

Rosnąca zdolność kredytowa Polaków i stabilizacja stóp procentowych mogą sprzyjać dalszemu wzrostowi akcji kredytowej. Trzeba jednak pamiętać, że rozwój sytuacji na rynku kredytowym zależy od wielu czynników, w tym od sytuacji gospodarczej i zmian w polityce monetarnej – zauważa Maciej Kazimierski z Totalmoney.pl.

Fot. mat. prasowe

Pierwsze półrocze 2024 roku pokazuje, że Polki i Polacy coraz pewniej korzystają z narzędzi kredytowych, budując swoją siłę finansową. Stabilizująca się gospodarka i rosnąca zdolność kredytowa napędzają ten pozytywny trend, który może przynieść dalszy rozwój rynku kredytowego w nadchodzących miesiącach. Przed nami wyzwania, ale i szanse – a przyszłość pokaże, czy zdołamy je wykorzystać, by zaspokoić rosnące potrzeby finansowe.